豪赌千亿身家,雷军造车交卷(5000字解读)

首发:策略人藏锋

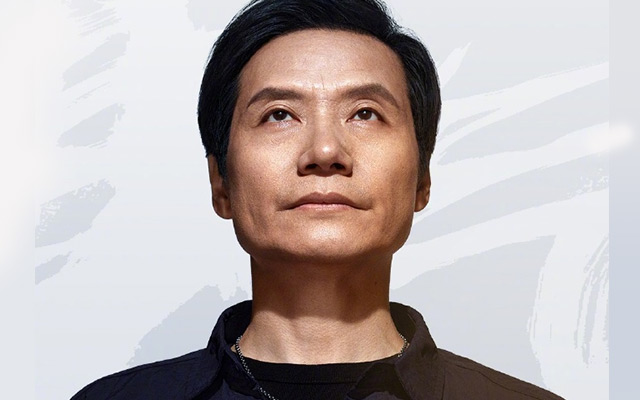

2024 #雷军年度演讲# “我没有给自己留任何退路,当时我斩钉截铁地说,这是我人生最后一个创业项目,我愿意押上一生全部的荣誉和成就,为小米汽车而战。”

8月21日,小米集团发布2024年Q2业绩报告。智能电动汽车业务及其他创新业务收入为64亿元(后者营收2亿元),毛利率15.4%,亏损18亿元,相当于每卖出一台亏6万多。

SU7在Q2交付27307台,全年10万台交付目标预计提前至11月完成,2024年冲刺12万辆交付目标。

对标它,超越它。

7月小米SU7以月销13120台,超越特斯拉Model 3的9928台。虽然这是基于新上市大订、Model 3 2024年焕新版马失前蹄和阶段性超越,但足可见小米汽车的势能。

有的人表面上是雷布斯,其实背地里却是“雷鲶鱼”。

作为“敢为天下后”的行业卷王,小米每进入一个行业都会找准三大特性:

一是看潜力,这个行业处于上升期,也就是有增量,卷的是蓝海增量,而非红海存量。

二是找空白,看市场里的玩家,有没有满足普适性的特定用户需求。

三是可承接,供应链要足够成熟,可以低成本且快速地做出相应产品。

雷军是问题的高能玩家,拥有发现问题、解决问题和描述问题的能力。

善于洞察,发现用户真正的问题所在。整合一切资源,把产品落地,真正解决用户的问题。从小白用户角度,而非纯专业产品经理角度去讲产品卖点。

你会发现,在电车这个相对专业领域的卖点表达,雷军的用户思维真的拉满。他总能用大白话、数据化、故事化的讲述方式,让用户听懂以及认可。而对比其他车企的发布会,哪怕具备一些专业知识,都难感知到对方的核心卖点,甚至都难以看下去。

在下场造车之前,先上场布局。

雷军投资动力电池、自动驾驶、智能座舱、车规级半导体、电气系统、整车制造、汽车传感器及其他核心零部件领域的电车产业链(包含2家车厂和上百家供应链企业),其中就包含了蔚来和小鹏。

台上一分钟,台下十年功,每次上场之前都做好充分的准备,雷军就是一个典型保守主义的激进派。

如果真正从普通用户角度,性价比就是选择绝大部分品类的核心点。

用户其实想得很简单,同样的体验,更少的钱,或者同样的钱,更好的体验。对比之下,要选“划得来”的产品。货比三家,大道至简,性价比都是比出来的。

*以下智能电动汽车业务及其他创新业务均简称为电车业务。

文章目录:

1、毛利率领先

2、销量黑马

3、定价战略

4、IP雷军

5、增长预判

1、毛利率领先

小米电车业务毛利率为15.4%,其中受到营收2亿部分电车相关配件的高毛利影响,但从整体而言影响不算很大。并且从这里可以看出,小米电车不仅在外层跟人和家的互联,同时在电车体系内部也形成自己的生态。

这个毛利率水平在造车新势力里面都是排前列的,并且这还是很多新势力做了好几年才拿到的结果。

接下来小米电车的毛利率大概率会更高。

一是规模经济使然,固定成本分摊后,边际成本自然变低,比如原计划是1年产7万台,现在是12万台。

二是继续获得跟供应链压价的资本,在销量如此迅猛的背景下大规模采购,直接把这部分成本拉低。

三是4月份锁定权益,接下来会部分甚至全部取消。

四是短期内小米的车不会降价,因为当前处于销量紧俏阶段。即使降价也是因为毛利的外溢,在不影响毛利的情况进行降价。

毛利率是净利率的天花板,净利率是企业的天花板,决定了企业能不能活下来,以及能活多久。

汽车既是百年赛道,也是规模赛道与赢家通吃,大规模起量是企业起飞的基础。当然,起量要是健康的,而不能饮鸩止渴。

小米造车与供应链谈判的能力主要体现五大方面。

一是企业实力。小米是最年轻的世界500强,并且连续5年上榜。

二是企业家口碑。屡成屡试,能跟用户打成一片,看上去老实巴交不油腻,但又自带搞笑体质的励志形象。

三是持续创造爆款能力。小米过往在电视、空调、冰箱、洗衣机、平板、手环、移动电源、插座等品类创造了一个个超级爆款。

四是过往具备良好的软硬件基础。软件体现在基于澎湃OS的车机系统和智能座舱,硬件体现在电车相关配件的生产能力。

五是本身在汽车产业链布局,在造车之前已先入局。

2、销量黑马

销量决定电车企业的生死,主要有六大利好。

一是规模经济,通过大规模采购降低生产成本,尤其是电池成本。

二是占据市场份额,提升品牌力。

三是提升企业在供应链中的议价能力,进一步降低生产成本。

四是通过大量用户数据的积累和反馈,提升技术优化和产品迭代的效率。

五是基于销量带动就业及税收,获得进一步的政策支持和补贴。

六是储备更多现金流,以保障企业的长期稳定发展。

SU7直接对标特斯拉Model 3,7月小米SU7以月销13120台,超越特斯拉Model 3的9928台。上市24小时,大订接近8.9万台。当然,这里的超越需要注意几大背景,毕竟抛开背景做单向对比就是耍流氓。一是SU7处于新上市大订红利背景,二是Model 3此次的焕新版并非成功,三是在时间上处于短暂性超越。

销量上去了,如果交付跟不上就会面临三大问题。

一是企业端的营收无力,二是市场端份流失丧失品牌力,三是用户端口碑下滑。小米汽车工厂在今年6月开始双班生产,7月又进行了产线调优维护,不断持续扩充产能,冲刺2024年全年交付SU7到12万辆的目标。需求端和供给端是紧密联系的,销量起来产量没起来就是错失良机。

2024款焕新版Model 3对比过往,其实是失败的,用户反响并不是很好。

最典型的吐槽点是屏幕挂挡和按键转向灯,这一点和苹果电脑Touch Bar类似(最终被取消了)。这次不成功的迭代,导致Model Y迟迟不敢推出换新版,毕竟它直接决定了特斯拉的生死。特斯拉在2023年的总销量为181万辆,Model Y就占了122万辆,成为全球最畅销的车型。

如果我们把Model 3在2023年及2024年在1-7月的销量数据拉出来的话,2024年同比增速为-17.9%。

SU7在设计之初便是瞄准Model 3来做的。雷军在发布会上承认特斯拉在电耗和智能驾驶是全球电动车的标杆,特别是在电耗上特斯拉是全球第一,是绝对的遥遥领先,小米短时间是追不上特斯拉的,电耗表现比SU7好很多。

3、定价战略

定价战略是企业经营战略的根本。因为它定的是用户需求、竞争对手、成本与利润、品牌力承接与否。

性价比是典型的用户思维,讲究的是比较优势。就是同等价格性能最好,同等性能价格最低。SU7直接对标Model 3,是优化3的吐槽点,以此找到着力点。即使部分超越,也可能获得大量客群。产品创新并非一定要大开大合,而是恰到好处地满足需求,这就是杠杆。

教员曾说,战略就是以一当十,以十当一。找到杠杆是前者,做到聚焦是后者。

SU7的标准版、Pro版和Max分别为21.59万、24.59万和29.9万元。这个定价有三大策略。

一是对标层,对标Model 3标准版的23.19万,低了1.6万元(另外还送权益),大致的体验(在部分层面甚至更好的体验)更低的价格。

二是利润层,当前不至于亏太多,之后盈利周期更短。

三是用户池层,处于小米生态用户可接受的价格段。

四是错位层,向下不会跟一众车企大规模争夺10万+的市场(典型如网约车市场),这个市场要的就是规模优势,马太效应会越来越强,显然小米当前不具备这个能力。

五是品牌段位层,20万+属于中高端的价位层,不会一开始就陷入中低端价位的刻板印象。

六是机会层,如果参考小米手机的话,上探和下沉都可能是机会,这个在接下来的增长板块分析具体来讲。

4、IP雷军

新势力造车,亏损是常态,倒闭是大概率事件。汽车作为高客单耐用品,非常注重售后服务,信任便是悬在头顶的达摩克利斯之剑。

在电车圈有个有意思的现象(一般来说是超过20万元的车),有时候你会因为认可创始人买某台车,又有时候你会因为讨厌创始人绝对不买。

电车的创始人,主要解决信任感和价值观的问题。

SU7的销量,其中一部分便直接来自于雷军本人的形象。雷军的信任感,是背后的小米集团、顺为资本和小米体系之下电车供应链的布局。雷军的价值观,是屡成屡试,能跟用户打成一片玩得开,看上去老实巴交不油腻,但又自带搞笑体质的励志形象。

雷军属于有进有退,一方面是激进式进取,另一方面是敢于承认不足。

而反观不少国内的汽车厂商老板/高管,过于刚愎自用闭门造车。在中国的地带,我们更偏爱谦逊的人,而非咄咄逼人,不论是逼着友商还是用户。他们更多的都在说全面超越,各种第一,各种首次,各种重新定义,各种不高级地诋毁,各种开创品类之说。创始人/高管的言行举止,反而成了品牌的减分项。雷军之所以是现象级企业家IP,表面上是会做IP,深层次是会做人。

雷军说小米是用互联网的思维和方法,改造传统制造业。互联网思维其中一个核心就是用户思维。就比如说帮创始版用户开车门这个事情,在互联网思维语境下,其实也不是一个非常特立独行的现象。只是传统汽车厂商的固有思维作怪罢了,认为雷军非常会搞营销,其实只是雷军过往互联网创业的基操罢了。

如果说什么样的企业家IP是好的难以判断,那我们可以换一个思维,我们到底讨厌什么样的企业家。

高傲大放厥词,油腻居高临下,老奸巨猾蝇营狗苟,不真诚满嘴跑火车,一身爹味颐指气使,无节操圈钱捞一笔就跑路,迂腐不知变通,极度精明精致的利己主义者,小肚鸡肠没格局乐趣在于酸人……

大家长式的时代过去了,充分竞争的时代已来,出现了更多独立思考的用户。

5、增长预判

从当下去预判的话,小米电车未来的增长到底在哪里?我们可以从过往小米手机的品牌布局和小米生态的战略走向来看。

一是价格层。

这里可以参考小米手机品类的布局,一开始是小米手机的中低端价位,然后是红米分拆出来做低端极致性价比,最后是小米手机的高端化战略。2024年Q2(中国大陆地区),小米手机在3000-400元、4000-5000元和5000-6000元价位段市占率分别为16.8%(同比提升5.4个百分点)、20.1%(同比提升3.5个百分点)和8.9%(同比提升2.3个百分点)。而接下来小米电车的走向,其实可以参考过往小米手机的趋势。先用SU7作为排头兵稳住20万+市场,接着基于规模化效应开拓子品牌下沉至10万+市场,再就是基于技术、数据和品牌沉淀,价格上探到30万+甚至更高价格段市场。

二是配套层。

也就是电车的相关配件,比如中控大屏拓展表盘、手机支架、氛围灯、对讲机、香氛机、蓝牙音响、头枕、车载后备箱收纳箱/车载前备箱收纳盒等等。按Q2营收看的话,这块收入2亿元,占比3.1%。但它们的毛利高啊,跑通的话就能持续小幅度拉升整体电车的毛利率,这就是小米本身的buff所在。

三是赋能层。

电车作为一个高科技产品,能提升小米整个集团的科技形象,可赋能其他品类的高端化路线,是典型的品类带品牌逻辑。毕竟造车的复杂性与科技性对于企业实力的要求要高得多。可以说电车业务既是当下的形象款,也是未来营收板块的明星款。

四是入口层。

如果说手机作为更高频更智能更落地的入口,那么在未来电车也可以成为入口之一。它将变成一个枢纽,在用户层连接各个品类,在企业端汇聚和打通各个业务。这是一个想象空间,就像手机系统当下就是电车车机的一个想象空间。

总结

看似小米电车另起炉灶,其实是生态共享,共享小米品牌,共享雷军口碑,共享底层技术,共享核心人才,共享销售网络,共享米粉用户……

正如红米手机把山寨手机挤出市场,小米电车在当下也承担起这一使命。上半年卷,下半年会更卷。行业卷智驾、卷平替、卷外观、卷换代,卷各种不明觉厉的鸡肋定位,各种牛鬼蛇神的定语大师层出不穷。大家都说自己是第一梯队,也不知道谁才是第二梯队。

在技术杀神的特斯拉和性价杀神的小米两条鲶鱼,以及帕梅作为dream car参考的大背景下,电车百花齐放、万人过独木桥的时代,其实才刚刚开始。

作者公众号:策略人藏锋(ID:clrcf2020)

转载请在文章开头和结尾显眼处标注:作者、出处和链接。不按规范转载侵权必究。

未经授权严禁转载,授权事宜请联系作者本人,侵权必究。

本文禁止转载,侵权必究。

授权事宜请至数英微信公众号(ID: digitaling) 后台授权,侵权必究。

评论

评论

推荐评论

全部评论(1条)